お金の相談って誰にしていますか?

現状の家計状態でいいのか❓

教育資金はいくら必要なのか❓

老後の準備はどうすればいいのか❓

相談したいけど誰に相談すればいいのかわかりません。

身近な人とお金の話ってしづらい部分もありますしね。

私は妊娠がわかってから、お金のことに関して急に不安がでてきました。

子どもにはお金がかかるとよく聞きますよね。

もともと私達夫婦はお酒好き外食好きで、その出費が結構多かったんです。

でもこのままでは、

子どもの教育資金が貯められない可能性がでてきます。

心配になった私は

まずはプロに相談してみよう!と思い

日本FP協会の無料セミナーに参加してきました。

(コロナが流行する前です)

でも無料のセミナーって本当に大丈夫?って思いますよね。

夫にも

契約とかしてきたらいかんよ〜

『無料のセミナー』にあやしんでいる様子。

ネットで調べてみましたが、勧誘があるかはよくわからない。

でもせっかく申し込んだので、とりあえず行ってみることにしました。

参加しましたが、勧誘等はなかったです。

私は個別相談は申し込まず、セミナーを聴きに行きました。

参加者は20代、30代前後の夫婦や50代、60代の方もいました。

年齢層は幅広い印象です。

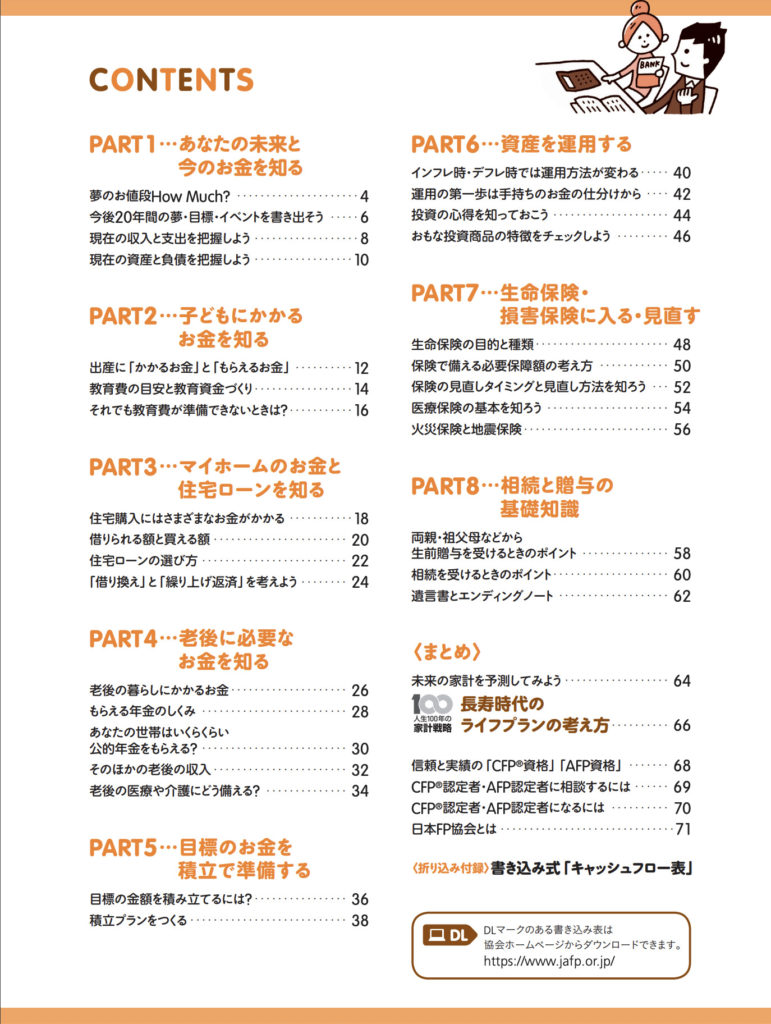

参加者にはこの

『くらしとお金のワークブック』がもらえました。

この本を読むだけでも勉強になります。

日本FP協会のHPでみることもできますよ。

セミナー内容

『30代〜40代のライフプラン 人生100年時代をどう生きるか?』

講演の内容

1.幸せに生きるために必要なこと(経済的自立、社会的自立、精神的自立)

2.具体的なライフプラン(人生100年をイメージする)

3.まずは現状把握

4.長い人生をより良く生きる投資の話

5.お金とポジティブにお付き合い

全部の内容は吸収できてはいませんが、個人的に記憶に残った話を記します。

Q. 家族の中で冷静に普通にお金の話ができていますか?

このシンプルな質問。

結構ドキッとしませんか?

この『冷静に普通に』っていうのがポイントなんです。

結構難しいことですよね。

演者の方が高校生に、

親とお金の話をしてくるよう伝えたら半分以上の親が回答を拒否したそうなのです。

私自身も過去も今も自分の親とはお金の話をした記憶がほとんどありません。

たぶん我が家も高校生の時にお金の話を聞いたら拒否されたと思います。

いや、今も老後のお金は大丈夫なのか聞くとを嫌がられるかもしれません。

これから教育資金や老後資金を貯めるために

そして、幸せに生きるために

大事なお金を使っていきたいので

そのためにも家族でしっかり話し合うことは大事ですね。

あとから後悔しないように。

家族で普段の会話の中で普通にお金の話をすることが必要なんですね。

家族でお金のことを話すことができれば子どものお金の教育にも役立ちそうですよね。

子どもにはマネーリテラシーをつけて欲しいので、一緒にお金の話をできるようにしていきたいです。

現在、必要なことですが税金がたくさん使われています。

その税金。。。

きっと子ども達が将来負担することになるのではないでしょうか❓❓

そうなると働いても働いても自由に使えるお金が少なくなる可能性がありますよね。

子どもを守るためにも、お金の教育が必要です。

そのためにも自分自身がお金の勉強の必要性を感じている今日このごろです。

具体的なライフプラン(人生100年をイメージする)

人生100年時代って最近よく言われていますよね。

『LIFE SHIFT』という本にも人生100年時代の生き方は今までの生き方と変化していくと書かれています。

Q. 何歳まで生きる可能性があるのか?

Q. 健康寿命は?

Q. 介護期間は?

なかなかピンと来ないですね。

Q. 老後の1ヶ月の生活費は?

月に25万円の生活費で20年生きた場合6000万円必要

月に25万円の生活費で30年生きた場合9000万円必要

恐ろしい数字です。

これぞ長生きリスクですね。。。

一応年金があるので必要なお金はこれよりは減ってはきます。

それでも、かなりのお金が必要そうです。

「誕生日月に来る年金定期便を確認しましょう」

と言われました。

今までさらっと見てポイしてました。。。反省です。

今度の年金定期便で受給額の確認を忘れずにしましょう!

それから老後の資金の計算しないといけませんね。

まずは現状把握

○大きな支出

大きな支出はいくつかあるとは思いますが、

主に

住まい、教育費、保険、老後の生活費、介護費用などですね。

✓教育費

1人1000万〜2000万必要!!

0才〜18才と

18才〜22才、

この2つ期間は同じくらいお金がかかるそうです。

そのため0才〜18才の期間は生活費でまかない

18才〜22才の期間の教育資金の準備が必要だそうです。

目安は300万〜500万円!!

私立の高校に行く可能性などを考えると15歳位までにある程度貯めていたほうがいいかもしれないです。

頂いたくらしとお金のワークブックにも高校入学あたりから教育費用が一気にかかるので

中学生くらいまでが貯め時と書かれています。

- お金の問題→親の問題💦💦

- 選択の問題→子どもの問題

子どもとコミュニケーションをとり、いい選択ができるようにすることが大事な様です。

✓保険

1世帯平均年間40万円支払っているそうです。

そもそも本当に必要な保険なのでしょうか?

保険料を支払いすぎて貯金ができていない保険貧乏にならないようにしないといけません。

万が一の時、遺族年金がいくらもらえるのか確認をして、足りない部分には保険で補填するのがいいようです。

✓老後の生活費

誰とどこで何をしているのか?

どんな生活をする?仕事、趣味は?

生活にいくらかかるのか?

はっきりとわからなくてもある程度イメージして準備しておく必要がありそうです。

✓介護費用

親の介護のことを元気なうちに話すことが大事だそうです。

初めて知りましたが、

認知症が発症すると銀行口座が凍結されるらしいのです💦

○日々の支出

普段の支出の2〜3割を浪費してしていませんか?

対策をとるためにも

何に支出をしているのか知るために

家計簿をつけて支出、浪費の確認が必要のようです。

※預貯金残高の推移をみる(ex.毎年同じ月の預貯金残高を確認していく)

これにより毎年の貯金の増減がわかります。

長い人生をより良く生きる

✓投機と投資の違い

・投機は短期で大きな結果→必要なのは集中

・投資は長期でそこそこの結果→必要なのは分散

怖いのは投資ではなく投機

✓まず始めるのは分散投資

・投資先の分散 『卵は1つのかごに盛るな』

値動きが違う投資先

国内と国外 株式と債券 その他

時間の分散

短期間ではなく長期間(時間を分散して)運用することでリスクを下げる

お金とポジティブにおつきあい

お金とは

人生を幸せに生きるための道具

目的 『人生を幸せに生きること』

手段 『お金(仕事、貯蓄、節約、投資など)』

手段の目的化に注意!!

お金のことを考えるとは

『人生をより良く生きることを考えること』

『自分と家族、大切な人が幸せになることを考える』

幸せに生きるために必要なのはお金だけではありませんが

お金が必要なのは事実です。

お金の不安からネガティブに考えてしまうことも多いです。

しかし不安になるだけでは何も解決しません。

お金の勉強は必須になっています。

お金のことって面倒な事が多いですが、行動していくしかないですね。

お金の勉強のために『お金の大学』を読みました

最近はお金の勉強にこの本を読みました。

全てカラーで絵もたくさん使用されており読書が苦手な方でも

かなり読みやすいと思います。

両学長 リベラルアーツ大学の動画もオススメです。

この本は妹にもプレゼントしました。

早速、このままではいけないと思い行動しているようです。

家族を守るためにも一つ一つ行動していきたいですね。